L’Open Banking, c’est quoi ?

“L’Open Banking, c’est l’ouverture des données bancaires”.

En d’autres termes, il s’agit du partage de ces données collectées par les institutions bancaires sur leurs clients avec d’autres sociétés, les agrégateurs. L’objectif est de tirer profit de ces données qui circulent pour améliorer l’expérience client.

Pour ce qui est des données, il peut s’agir de données telles que la localisation géographique des agences bancaires et des distributeurs de billets, des services bancaires proposés, mais également de données clients. À l’origine de l’Open Banking : cette directive européenne sur les services de paiement ou DSP2. Objectif ? Ouvrir l’écosystème bancaire, renforcer la sécurité des paiements en ligne et favoriser les services financiers innovants.

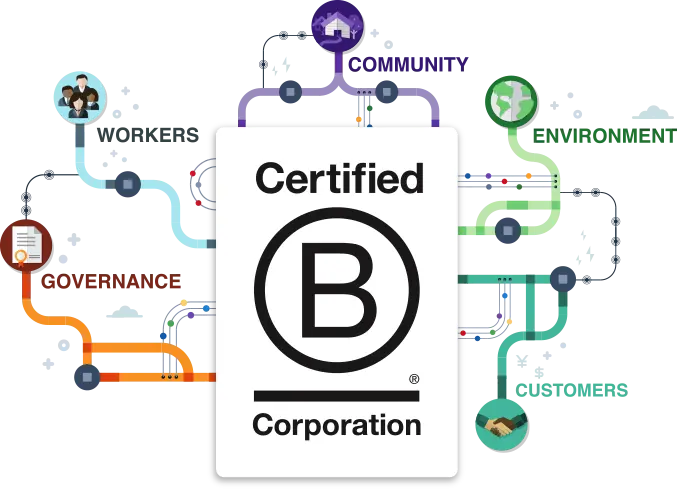

Les acteurs de l’Open Banking

Au cœur de ce concept se trouvent les banques qui se positionnent en véritable hub entre différents acteurs parmi lesquels on compte les agrégateurs et les fintech.

À quoi sert l’Open Banking ?

L’Open Banking a été conçu dans le but d’améliorer les services financiers pour les clients. En ouvrant l’accès aux données historiquement conservées en interne, il permet à de nouvelles entreprises et de nouveaux produits de pénétrer le marché. Tout en usant de ces données de façon innovante.

L’Open Banking a pour ambition de :

-

- Aider les clients à mieux effectuer des transactions, économiser, emprunter, prêter et investir leur argent

-

- Réduire les agios

-

- Améliorer le service client

-

- Augmenter le contrôle sur les données financières

Comment sont régies les données en Open Banking ?

Cap sur la réglementation et la DSP2. Les banques sont tenues de permettre aux clients de partager leurs données de compte et d’initier des paiements à partir de plateformes tierces telles que les prestataires de services de paiement (PSP) ou les Fintechs.

En Open Banking, il faut savoir que les données bancaires d’un client ne sont ni la propriété de la banque ni celle de la Fintech, mais bien du client lui-même. Il peut les utiliser comme bon lui semble et les partager avec un fournisseur de services agréé pour en bénéficier.

Ce que dit la réglementation au sujet de l’Open Banking

Que ce soit clair, L’Open Banking n’est pas dangereux comme certains pourraient le croire. En effet, les banques mettent en place des infrastructures permettant de partager les données de leurs clients avec des tiers uniquement lorsque le client choisit de le faire.

L’Open Banking : une véritable opportunité de croissance pour les entreprises

Ce concept va au-delà de la simple numérisation des services bancaires et financiers. Et le partage de données requiert davantage que la simple garantie de la sécurité des données et de la protection de la vie privée des clients.

C’est pourquoi l’ouverture des données bancaires est source d’enjeux. Elle engendre des bouleversements profonds sur le marché des institutions financières et des services traditionnels en créant de nouveaux fournisseurs de services financiers.

Elle stimule l’innovation, transforme radicalement la vision de crédit et réduit considérablement le temps nécessaire à la collecte d’informations. Un atout non négligeable pour se prémunir des risques de fraude et d’impayés, en particulier pour le crédit management.

L’Open Banking, un enjeu pour le secteur bancaire et financier

Ce concept est bel et bien source de nombreux bénéfices et c’est une véritable révolution dans le monde de la finance.

L’Open Banking consiste bel et bien à encourager la concurrence et l’innovation dans le secteur des services financiers, afin de créer de meilleurs produits et expériences pour les entreprises et les clients.

L’Open Banking va permettre de résoudre pas mal de problèmes tels que :

-

- La défiance envers les banques

-

- L’utilisation par les clients de banques traditionnelles de produits, services et fonctionnalités obsolètes

Maîtrisez mieux les risques d’impayés avec l’Open Banking

L’ouverture des données bancaires crée de nouvelles possibilités pour les entreprises dans la gestion de leur risque de crédit. En effet, l’Open Banking permet d’accéder à des informations plus précises et en temps réel, en particulier sur la solvabilité des clients, ce qui facilite l’évaluation des risques et in fine la prise de décision pour l’octroi de crédit.

Meelo et l’Open Banking pour un financement plus juste

L’Open Banking permet aux organisations et entreprises d’accéder, dans un cadre réglementé et avec le consentement des clients, aux données bancaires, et demain avec l’Open Finance, à l’ensemble des données financières.

Meelo use de l’Open Banking pour vous aider à prendre vos décisions côté solvabilité et risque d’impayé.

Nous voyons l’Open Banking comme une véritable opportunité et un défi dans la mise en place d’une expérience client plus fluide, personnalisée, transparente, multicanale et sans risques.